- "DLF 때보다 판매사책임 더 인정 어려워…전반적 배상비율 높아지지 않을 것"

40만계좌 가까이 팔린 홍콩 H지수 주가연계증권(ELS)의 예상 투자손실이 6조원에 육박하는 가운데, 금융감독원이 판매금융사가 투자손실의 최대 100%까지 배상할 수 있다는 기준안을 발표했다.

개별 사례들을 보면 배상비율은 다수 20∼60% 범위에 분포해 평균 배상비율이 파생결합펀드(DLF) 사태 당시보다 하락할 것으로 예상됐다.

금감원은 홍콩 H지수 ELS의 투자자 손실 배상과 관련, 판매사 책임과 투자자 책임을 종합적으로 반영해 배상비율을 결정하는 분쟁조정기준안을 11일 발표했다.

기준안에 따르면 판매금융사는 투자자의 손실에 대해 최저 0%에서 최대 100%까지 배상을 해야 한다. 배상비율을 정할 때는 판매사 요인(최대 50%)과 투자자 고려요소(± 45%p), 기타요인(±10%p)을 고려한다.

이세훈 금감원 수석부원장은 브리핑에서 "홍콩 H지수 ELS투자 손실 배상비율은 다수 사례가 20∼60% 범위내에 분포하지 않을까 생각한다"면서 "판매자나 투자자측 당사자 일방 책임만 인정되는 경우를 배제할 수 없기 때문에 배상비율은 0∼100%까지 적용될 수 있다"고 말했다. 그는 "손실배상비율이 20∼80%(대표사례는 40∼80%)였던 DLF 사태 때와 비교해서 상품 특성이나 소비자환경 변화 등을 감안할 때 판매사의 책임이 더 인정되긴 어렵지 않겠나 본다.

기준안은 판매사들이 적합성 원칙, 설명의무, 부당권유 금지 등 판매원칙을 위반, 불완전판매를 했는지 여부에 따라 기본배상비율 20∼40%를 적용하며, 불완전판매를 유발한 내부통제 부실책임을 고려해 은행은 10%포인트(p), 증권사는 5%p를 가중한다.

투자자별로는 고령자 등 금융 취약계층인지, ELS 최초가입자인지 여부에 따라 최대 45%p를 가산하고, ELS 투자 경험이나 금융 지식 수준에 따라 투자자책임에 따른 과실 사유를 배상비율에서 최대 45%p 차감한다.

가능한 배상비율은 투자손실의 40∼80%였던 DLF 사례 대비 0∼100%로 확대됐지만, ELS는 DLF 등 사모펀드와 다른 공모 형식으로 상대적으로 대중화·정형화된 상품이고, 금융소비자보호법 시행으로 금융상품 관련 소비자보호 규제나 절차가 대폭 강화된 만큼, 평균 배상비율은 DLF당시(50∼60%)보다 하락할 전망이다.

올해 들어 2월까지 홍콩 H지수 기초 ELS 만기도래액 2조2천억원 중 총 손실금액은 1조2천억원이며 누적 손실률은 53.5%다. 지난달 말 현재 지수(5,678포인트)가 유지된다고 가정하면 추가 예상 손실금액은 4조6천억원 수준으로, 전체 예상 손실금액은 6조원에 육박한다.

<출처: 연합뉴스 제공>

ⓒ위클리홍콩의 모든 콘텐츠(기사 등)는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

칼럼 [힐링 & 더 시티] 편해질 때까지

말콤 글래드웰 (Malcolm Gladwell)은 그의 저서 아웃라이어 (Outliers)에서, 적절한 환경에서 1만 시간을 원하는 일에 집중하면 성공할 수 있다며 ‘1만 시간의 법칙’을 소개했습니다. 매년 연초에 익숙한 ‘작심삼일’에 비하면 1만 시간이란 엄두가 안 나는 길이의 시간입니다.새해가 되어 들뜬 분위기가 무르익은 김에 생각해둔 목표 ...

칼럼 [힐링 & 더 시티] 편해질 때까지

말콤 글래드웰 (Malcolm Gladwell)은 그의 저서 아웃라이어 (Outliers)에서, 적절한 환경에서 1만 시간을 원하는 일에 집중하면 성공할 수 있다며 ‘1만 시간의 법칙’을 소개했습니다. 매년 연초에 익숙한 ‘작심삼일’에 비하면 1만 시간이란 엄두가 안 나는 길이의 시간입니다.새해가 되어 들뜬 분위기가 무르익은 김에 생각해둔 목표 ...

[모닝 하이라이트] 2025년 05월 19일 (월)

[모닝 하이라이트] 2025년 05월 19일 (월)

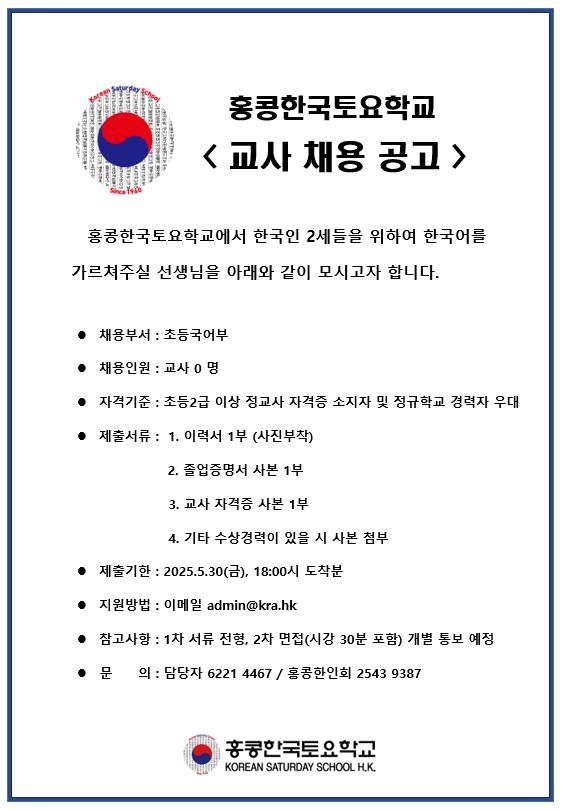

홍콩한국토요학교 -교사채용공고

홍콩한국토요학교 -교사채용공고

홍콩 한인 야구팀 K9 야구단 신입회원 모집

홍콩 한인 야구팀 K9 야구단 신입회원 모집

[1015호] 2024년 12월 27일

[1015호] 2024년 12월 27일

목록

목록